Birjalarda son vəziyyət

Qlobal bazarlar həftəni mənfi tendensiya ilə tamamlasa da, cari həftə ərzində ABŞ hökumətinin bağlanması ilə bağlı artan narahatlıqlar, inkişaf etmiş ölkələrin mərkəzi bank rəsmilərinin şifahi rəhbərliyi və sıx məlumat gündəmi, aparıcı iqtisadiyyatlarda açıqlanacaq sənaye və xidmət sektorlarında Biznes Aktivliyi İndeksi (PMI) məlumatları və Amerikada dərc ediləcək əmək bazarı, xüsusilə də "NFP" göstəriciləri cari həftə ərzində investorların diqqət mərkəzində olacaq.

Qlobal bazarlar həftəni mənfi tendensiya ilə tamamlasa da, cari həftə ərzində ABŞ hökumətinin bağlanması ilə bağlı artan narahatlıqlar, inkişaf etmiş ölkələrin mərkəzi bank rəsmilərinin şifahi rəhbərliyi və sıx məlumat gündəmi, aparıcı iqtisadiyyatlarda açıqlanacaq sənaye və xidmət sektorlarında Biznes Aktivliyi İndeksi (PMI) məlumatları və Amerikada dərc ediləcək əmək bazarı, xüsusilə də "NFP" göstəriciləri cari həftə ərzində investorların diqqət mərkəzində olacaq.

Qlobal miqyasda birjalara təsir edən inflyasiya narahatlıqları getdikcə azalsa da, investorlar ölkələrin iqtisadi aktivliyi haqqında siqnallar verən PMI məlumatlarından resessiya ehtimalları ilə bağlı siqnalların olub-olmayacağını izləyəcəklər.

FED uçot faiz dərəcəsini ehtimal edildiyi kimi, dəyişməyərək 22 ilin ən yüksək səviyyəsi olan 5.25-5.50% səviyyəsində saxladıqdan sonra, ötən həftə açıqlama verən FED rəsmilərinin əksəriyyəti "şahin" mövqeyi ilə diqqət çəkdi.

Analitiklər, FED-in proqnozları və bank rəsmilərinin "şahin" tonu sayəsində faiz dərəcələrinin gözləniləndən daha uzun müddət yüksək səviyyədə qalacağına dair narahatlıqların artdığını ifadə edərək, bazarlarda əhval-ruhiyyənin hələ də kövrək olduğunu bildiriblər.

Minneapolis FED sədri Nil Kaşkari - "İqtisadiyyat göründüyündən daha güclü olarsa, faiz dərəcələrinin bir az daha artırılması və uzun müddət yüksək saxlanılması lazımdır" - dedi.

Əksər FED üzvlərinin bu il daha bir faiz artımına ehtiyac olacağını düşündüyünü xatırladan Kaşkari, özünün də bu üzvlərdən biri olduğunu bildirib.

Çikaqo FED-in sədri Austan Qulsbi həftənin əvvəlindəki "şahin" yönləndirici tonunu, ABŞ iqtisadiyyatının proqnozlara uyğun olaraq ikinci rübdə 2.1% böyüdüyü açıqlandıqdan sonra "göyərçin" ton ilə əvəzlədi.

Növbəti çıxışı zamanı Qulsbi vurğuladı ki, bəzi təhlillər göstərir ki, daha da sərtləşdiririci addımlar atılmadan və iqtisadi artımda yalnız cüzi bir yavaşlama ilə inflyasiya tezliklə hədəfə çatacaq.

Nyu York FED sədri Con Uilyams, FED-in faiz artımını tamamlamış ola biləcəyini, ancaq inflyasiyanın 2%-lik hədəfə endirilməsi üçün faizlərin bir müddət yüksək tutulacağını bildirib.

Faiz dərəcələrinin "pik" səviyyəsində və ya "zirvəyə yaxın" olduğunu ifadə edən Uilyams, - "Monetar siyasətdə bir müddət məhdudlaşdırıcı mövqe tutmalı olacağımızı təxmin edirəm" - deyə bildirib.

Digər tərəfdən, həftənin əvvəlindən gündəmin mərkəzində olan ABŞ Federal Hökumətinin bağlanma ehtimalı da bazarlarda risk iştahını zəiflədən digər amil olub.

Beynəlxalq kredit reytinqi agentliyi "Moodys" də sentyabrın sonuna qədər dövlət qurumlarının maliyyələşdirilməsi ilə bağlı qanun layihəsinin təsdiq edilməməsi halında ABŞ federal hökumətinin qismən fəaliyyətini dayandıra biləcəyi ehtimalının göründüyünü və bu vəziyyətin ölkənin kredit reytinqinə mənfi təsir göstərə biləcəyini bildirib.

Bəyanatda uzunmüddətli bağlanmanın həm ABŞ iqtisadiyyatı, həm də maliyyə bazarları üçün "dağıdıcı" olacağı vurğulanıb.

Bu proseslər fonunda ard-arda 4-cü həftə yüksəliş trendini davam etdirən ABŞ-ın 10 illik dövlət istiqrazlarının gəlirlilik faizi həftəni təxminən 14 baza bəndlik artımla 4.58% ilə başa vuraraq son 16 ilin ən yüksək həftəlik qapanışına imza atdı.

Qiymətli metala gəldikdə isə, qızılın (XAUUSD) bir unsiya üçün qiyməti həftəni 4% ucuzlaşıb son 6 ayın minimumlarına enərək 1849$ səviyyəsində tamamladı. Beləliklə, bir unsiya qızılın qiyməti 2021-ci ilin iyun ayından bəri ən pis həftəlik performansını göstərdi.

Son bir ildə təklif narahatlığı ilə pik həddinə çatan "Brent" markalı neftin barel qiyməti həftənin son günlərində 0.4% ucuzlaşaraq 91.9$-la başa vurub.

2 oktyabr tarixindən başlayan xəbər təqvimində isə Amerikada dərc olunacaq bazar ertəsi Emal Sənayesində Biznes Aktivliyi İndeksi (PMİ), çərşənbə axşamı "JOLTS" Vakant İş Yerlərinin Sayı, çərşənbə günü ADP - Özəl Sektorda Yeni Yaranan İş Yerlərinin Sayı, fabrik sifarişlərinin həcmi, Xidmət Sektorunda Biznes Aktivliyi İndeksi və Kompozit PMI, xarici ticarət kəsiri, həftəlik işsizlik müavinəti üçün müraciətlərin sayı və cümə günü əmək haqlarındakı artımlar və NFP kimi önəmli iqtisadi göstəricilər investorlar tərəfindən izləniləcək.

EUR

Keçən həftə Avropa fond bazarlarında satış yönümlü bir tendensiya gözə çarpsa da, bu həftə diqqətlər regionda açıqlanacaq PMI məlumatlarına və Avropa Mərkəzi Bankının (ECB) sədri Kristin Laqardın çıxışına yönəlib.

Analitiklər inflyasiya və tənəzzül dilemmasının ən çox hiss olunduğu regionun Avropa olduğunu xatırladaraq, son vaxtlar açıqlanan məlumatların regionda inflyasiya təzyiqinin zəiflədiyini göstərdiyini bildiriblər.

Avropanın ən böyük iqtisadiyyatı olaraq göstərilən Almaniyada inflyasiyanın illik 4.5% ilə proqnozlaşdırılandan aşağı açıqlanması və Avrozonada İstehlak Qiymətlərinin Baza İndeksinin 4.3% illik artımla etimal ediləndən az artması region iqtisadiyyatına dair nikbinliyi artırdı.

Həftə ərzində açıqlama verən ECB sədri Laqard, Avropa şirkətlərinin yaşıl sərmayələr üçün ictimai təminatları qeyri-kafi gördüklərini və bir çox investorun yaşıl sərmayələri maliyyələşdirməkdən çəkindiyini qeyd etdi. Laqard bildirib ki, Avropa şirkətlərinin əldə edə biləcəyi investor bazasını genişləndirmək üçün Aİ kapital bazarları birliyi tamamlanmalıdır.

ECB-nin bu sahədə edə biləcəyi ən əhəmiyyətli töhfənin qiymət sabitliyini təmin etmək olduğunu izah edən Laqard, - "Qiymət sabitliyi hər cür sabit investisiyalar üçün çox vacibdir. Qiymət sabitliyi şirkətlərə xərclərinin zamanla necə inkişaf edəcəyini görməyə imkan verir. Ümumiyyətlə uzun illər gəlir gətirməyən yaşıl sərmayələr üçün qiymətlər sabitdir və sabitliyin qalması daha vacibdir." - deyə vurğulayıb.

Laqard izah edib ki, qiymət sabitliyi olmazsa, vəsait inflyasiyadan qorunan investisiyalara yönələcək və yaşıl texnologiyalara investisiyalar azalacaq.

Rahat bir enerji keçidində yükün ədalətli şəkildə bölüşdürülməsi lazım olduğunu qeyd edən Laqard, yüksək enerji qiymətlərini məhdudlaşdırmaq və gəlirləri dəstəkləmək üçün Avrozona ölkələrində görülən fiskal tədbirlərin ümumi inflyasiyanın idarə olunmasına və bərabərsizliyin azaldılmasına töhfə verdiyini ifadə etdi.

Tarixində ilk dəfə eniş trendini 11-ci həftəyə daşıyan EURUSD pariteti 0.6% ucuzlaşaraq həftəni 1.0573 səviyyəsində tamamladı. "Ayılar" qiyməti 1.07$ səviyyəsinin altında saxladığı müddətcə, eniş tendensiyası daha da dərinləşə bilər.

Gələn həftə bazar ertəsi Avrozonada İstehsal Sektorunda Bizsnes Aktivliyi İndeksi (PMI), Avrozonada işsizlik səviyyəsi, çərşənbə günü bölgədə xidmət sektoru üzrə və kompozit PMI, İstehsal Qiymətləri İndeksi və pərakəndə satışlar, cümə axşamı günü Almaniyada Xarici Ticarət Saldosu kimi vacib iqtisadi göstəricilər izləniləcək.

GBP

Eniş tendensiyasını 11-ci həftəyə daşıyan GBPUSD məzənnəsi cümə günü 1.2270 həddlərinə qədər bahalaşsa da, sessiyanın sonuna doğru gerilədi və həftəlik şamı 1.2200 səviyyəsində bağladı. Cari həftə ərzində GBPUSD məzənnəsində tendensiyanın formalaşmasına Amerikadan, Avrozonadan və Almaniyadan açıqlanacaq makroiqtisadi göstəricilər, eləcə də İngiltərədə dərc olunacaq sənaye və xidmət sektorlarında Biznes Aktivliyi İndeksi göstəriciləri təsir edə bilər.

Bu həftə ərzində Avstraliya və Yeni Zellandiya Mərkəzi Banklarının faiz qərarları, Türkiyədə İstehlak Qiymətləri İndeksi kimi önəmli makroiqtisadi göstəricilər investorların diqqət mərkəzində olacaq.

Məlumat İnvest-AZ İnvestisiya Şirkətinin analitikləri tərəfindən hazırlanıb. / marja.az

Onlayn ticarət yerli mağazaları sıradan çıxarır: Satıcılar çətin vəziyyətdə

Onlayn ticarət yerli mağazaları sıradan çıxarır: Satıcılar çətin vəziyyətdə Mərkəzi Bankın rəsmi valyuta məzənnələri – 23.02.2026

Mərkəzi Bankın rəsmi valyuta məzənnələri – 23.02.2026 Pensiya və müavinətləri istənilən bank vasitəsilə almaq mümkün olacaq

Pensiya və müavinətləri istənilən bank vasitəsilə almaq mümkün olacaq "Amerikadan al"dan "Amerikaya əlvida"ya qədər

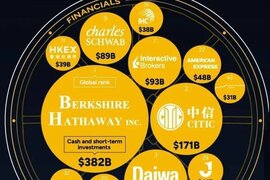

"Amerikadan al"dan "Amerikaya əlvida"ya qədər Dünyada ən çox nağd vəsait saxlayan şirkətlər – reytinq

Dünyada ən çox nağd vəsait saxlayan şirkətlər – reytinq ABŞ bankları $300 mlrd. rekord mənfəət əldə edib

ABŞ bankları $300 mlrd. rekord mənfəət əldə edib "Mart gəldi, nağd gəldi" — Bank Respublikadan sərfəli kredit təklifi

"Mart gəldi, nağd gəldi" — Bank Respublikadan sərfəli kredit təklifi "AzRe Təkrarsığorta"nın xalis mənfəəti 8 faizə yaxın azalıb

"AzRe Təkrarsığorta"nın xalis mənfəəti 8 faizə yaxın azalıb Ötən il Azərbaycanda iqtisadi sahədə 13 mindən çox cinayət hadisəsi qeydə alınıb

Ötən il Azərbaycanda iqtisadi sahədə 13 mindən çox cinayət hadisəsi qeydə alınıb Nazirlər Kabinetinin silah ixracına nəzarət sahəsində səlahiyyəti ləğv edilir

Nazirlər Kabinetinin silah ixracına nəzarət sahəsində səlahiyyəti ləğv edilir Evdə biznes qurmağın yolları

Evdə biznes qurmağın yolları Kriptovalyuta məzənnəsi necə analiz olunur?

Kriptovalyuta məzənnəsi necə analiz olunur? ƏDV geri al və onun üstünlükləri

ƏDV geri al və onun üstünlükləri Whatsapp biznesin üstünlükləri nələrdir?

Whatsapp biznesin üstünlükləri nələrdir? Bitcoin nədir?

Bitcoin nədir?