Azərbaycanda korporativ idarəetmə standartlarının bankların fəaliyyətinə təsiri açıqlanıb

Azərbaycan Mərkəzi Bankı (AMB) bu il avqustun 28-də təsdiqlədiyi və sentyabrın 8-dən qüvvəyə minmiş "Banklarda Korporativ İdarəetmə Standartları"nın bankların fəaliyyət effektivliyinə təsirini açıqlayıb.

Azərbaycan Mərkəzi Bankı (AMB) bu il avqustun 28-də təsdiqlədiyi və sentyabrın 8-dən qüvvəyə minmiş "Banklarda Korporativ İdarəetmə Standartları"nın bankların fəaliyyət effektivliyinə təsirini açıqlayıb.

Qurumdan verilən məlumata görə, bank nəzarəti üzrə Bazel Komitəsinin tələbələrində qeyd edildiyi kimi, effektiv korporativ idarəetmə tələblərinin tətbiqi bankların risk əsaslı fəaliyyətini təmin etməklə, bütövlükdə maliyyə sabitliyi üçün zəruridir.

AMB-dən bildirilib ki, bank sektorunda səmərəli fəaliyyət və sabitliyi təmin etmək məqsədilə cari korporativ idarəetmənin yenilənmiş standartlara uyğunlaşdırılması zəruri hesab edilib. Bununla əlaqədar olaraq, aşağıdakı mütərəqqi addımlar atılıb:

– İstifadəçilər tərəfindən rahat oxunaqlılığın təmini üçün korporativ idarəetməyə dair tələblər vahid normativ xarakterli aktda birləşdirilib. Bu çərçivədə risklərin idarə olunması və daxili nəzarət, o cümlədən daxili auditə dair tələblər vahid normativ aktda ("Banklarda korporativ idarəetmə Standartları") tənzimlənmiş və digər qaydalar isə ("Banklarda risklərin idarə olunması haqqında Qaydalar" və "Banklarda daxili nəzarət və daxili auditin təşkili barədə Qaydalar") ləğv edilib.

– Müşahidə Şurasının tərkibi, həmçinin fəaliyyətinə dair prinsiplər təkmilləşdirilib və müstəqil üzvün təyin edilməsi tələbi gətirilib. Bankın Müşahidə Şurasında hər hansı bir idarəetmə öhdəliyi olmayan və qərarında bankdaxili, bankdan kənar, siyasi və ya mülkiyyət kimi hər hansı bir təsirə məruz qalmayan müstəqil üzvün təmsilçiliyi tələbi müəyyən edilib və bu üzvə dair meyarlar Standartlara gətirilib. Əlavə olaraq, Müşahidə Şurasının effektiv fəaliyyətinin təmini üçün onların müxtəlif bacarıq, ixtisas və təcrübəyə malik üzvlərdən təşkil edilməsi, həmçinin gender müxtəlifliyi prinsipinin qorunması kimi tələblər müəyyən edilib, vəzifələrinin səmərəli icrası üçün müstəqil kənar ekspert xidmətindən istifadə imkanı, habelə Korporativ Katib funksiyasının yaradılması kimi şərtlər müəyyən edilib.

– Dayanıqlı maliyyə prinsiplərinin bankın strategiyasında nəzərə alınması tələbi müəyyən edilib. Standartların tələbinə əsasən uzunmüddətli dövr üzrə dayanıqlığını təmin etmək məqsədilə bankların strategiyasında fəaliyyətinə əhəmiyyətli təsiri olan və ya ola biləcək ekoloji (iqlim dəyişmələri, ətraf mühitin deqradasiyası, ekosistemdə pozuntular və s.), sosial (gender məsələləri, inklüzivlik, əmək münasibətləri, insan resurslarına investisiya və s.) və idarəetmə (təşkilati struktur, mükafatlandırma, işçi münasibətləri, müxtəliflik və bərabərlik və s.) amilləri nəzərə almalıdır.

– Müşahidə Şurasının Komitələrinin yalnız qeyri-icraçı şəxslərdən formalaşdırılması tələb edilib. Komitələrin qərəzsiz qərar qəbul etmə mexanizminin, habelə banklarda icra funksiyalarına daha effektiv nəzarətin təmini üçün onların tərkibinin yalnız Müşahidə Şurası üzvlərindən və müstəqil kənar üzvlərdən formalaşdırılması tələbi gətirilib.

– Beynəlxalq təcrübəyə uyğun Korporativ İdarəetmə Komitəsinin yaradılması tələb edilib. Müşahidə Şurasının idarəetmə, mükafatlandırma və təyinat üzrə funksiyalarını səmərəli yerinə yetirməsi üçün Korporativ İdarəetmə Komitəsinin yaradılması tələbi gətirilmiş və Komitənin səlahiyyətlər dairəsi müəyyən edilib.

– Daxili nəzarət funksiyalarına dair tələblər təkmilləşdirilib, banklarda Komplayens funksiyasının rolu möhkəmləndirilib. Banklarda risk mədəniyyətinin yüksəldilməsi, qərarvermədə risk əsaslı baxışa üstünlük verilməsinin təmini üçün risklərin idarəedilməsi, komplayens və daxili auditdən ibarət daxili nəzarət funksiyalarının müstəqil və səmərəli fəaliyyətinin təmini üçün tələblər artırılıb, Mərkəzi Bankın bu sahədə nəzarət rolu gücləndirilib. Həmçinin, komplayensin rolunun yüksəldilməsi üçün funksiyasının vəzifə və səlahiyyətləri beynəlxalq təcrübəyə uyğun risk əsaslı çərçivəyə adekvat olaraq müəyyən edilib. Əlavə olaraq, banklarda daxili audit funksiyasının təkmil formalaşdırılması üçün onun tərkibinə, fəaliyyətinə, digər idarəetmə orqanları ilə qarşılıqlı əməkdaşlığına və fəaliyyətinin kənar audit tərəfindən qiymətləndirilməsinə dair tələblər müəyyən edilib.

– Mükafatlandırılma siyasətinin müəyyən edilməsi zamanı izafi risklərdən yayınılması, uzunmüddətli dayanıqlılığın nəzərə alınması ilə bağlı ödənişlərin bir qisminin təxirə salınması tələbləri yalnız İdarə Heyəti ilə əlaqədar deyil, əhəmiyyətli struktur bölmə rəhbərləri üçün də müəyyən edilib. Eyni zamanda, mükafatları bankların yalnız prudensial tələblərə riayət etdiyi halda verə bilməsi tələbi müəyyən olunub. Bu mütərəqqi tələblərin effektiv tətbiqinə nail olunması məqsədilə Standartlarda tədbirlər müəyyənləşdirilib. / banker.az

"Sirab" və "Badamlı"nın sahibi daha bir şirkət yaradıb

"Sirab" və "Badamlı"nın sahibi daha bir şirkət yaradıb Mərkəzi Bankın strategiyası işləyir – Beynəlxalq agentliklər nəticələri tərifləyir, reytinq yaxşılaşır - MÜSAHİBƏ

Mərkəzi Bankın strategiyası işləyir – Beynəlxalq agentliklər nəticələri tərifləyir, reytinq yaxşılaşır - MÜSAHİBƏ Bu bankların əməliyyat gəlirləri 300 milyon manatdan çoxdur - SİYAHI

Bu bankların əməliyyat gəlirləri 300 milyon manatdan çoxdur - SİYAHI Azərbaycanda Sahibkarlıq Məcəlləsinin qəbul edilməsi təklif olunur

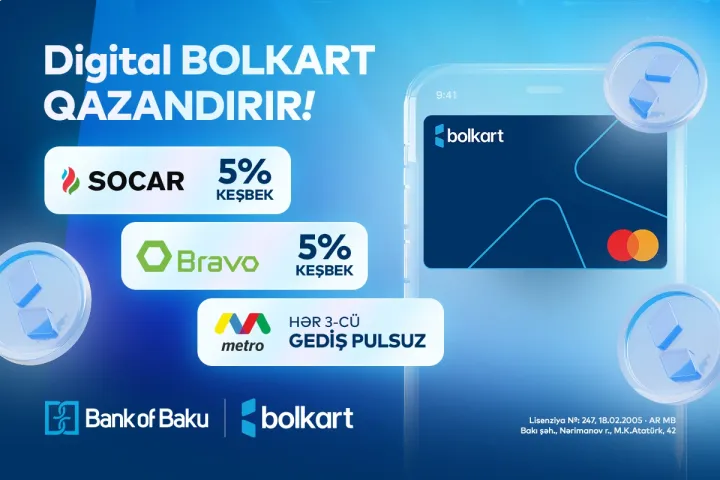

Azərbaycanda Sahibkarlıq Məcəlləsinin qəbul edilməsi təklif olunur Bank of Baku-nun Mastercard Digital Bolkart kartı qazandırır - 5% KEŞBEK və PULSUZ GEDİŞLƏR

Bank of Baku-nun Mastercard Digital Bolkart kartı qazandırır - 5% KEŞBEK və PULSUZ GEDİŞLƏR Rusiyadan Ermənistana Azərbaycandan keçməklə taxıl göndərilib

Rusiyadan Ermənistana Azərbaycandan keçməklə taxıl göndərilib AccessBank rəhbərliyi Gənclər Gününü Bakı Ali Neft Məktəbinin tələbələri ilə birlikdə qeyd etdi

AccessBank rəhbərliyi Gənclər Gününü Bakı Ali Neft Məktəbinin tələbələri ilə birlikdə qeyd etdi Rabitəbankda yeni təyinat

Rabitəbankda yeni təyinat Azərbaycanda daşınmaz əmlakdakı şirkətlərin kreditə marağı kəskin düşüb

Azərbaycanda daşınmaz əmlakdakı şirkətlərin kreditə marağı kəskin düşüb "Bir" ekosistemdə yeni təyinat

"Bir" ekosistemdə yeni təyinat "Freelance" nədir?

"Freelance" nədir? Dünyanın ən varlı 10 müğənnisi

Dünyanın ən varlı 10 müğənnisi Biznes qurmaq üçün nə lazımdır?

Biznes qurmaq üçün nə lazımdır? Dünyanın ən varlı 10 adamı

Dünyanın ən varlı 10 adamı Hazır biznes, yoxsa sıfırdan qurulan biznes?

Hazır biznes, yoxsa sıfırdan qurulan biznes?