Birjalarda son vəziyyət

Federal Ehtiyyatlar Sisteminin və Avropa Mərkəzi Bankının faiz endirimlərinin nə vaxt baş verə biləcəyini müəyyənləşdirməyə çalışan investorlar bu həftə ABŞ-da ən vacib inflyasiya göstəricilərindən olan Şəxsi Xərclər İndeksi, Şəxsi Xərclər Qiymət İndeksi, eləcə də, Avrozonada və Almaniyada dərc olunacaq önəmli makroiqtisadi məlumatları yaxından izləyəcəklər.

Federal Ehtiyyatlar Sisteminin və Avropa Mərkəzi Bankının faiz endirimlərinin nə vaxt baş verə biləcəyini müəyyənləşdirməyə çalışan investorlar bu həftə ABŞ-da ən vacib inflyasiya göstəricilərindən olan Şəxsi Xərclər İndeksi, Şəxsi Xərclər Qiymət İndeksi, eləcə də, Avrozonada və Almaniyada dərc olunacaq önəmli makroiqtisadi məlumatları yaxından izləyəcəklər.

ABŞ-dan inflyasiyası rəqəmləri

VTB-də minimal faiz dərəcəsi ilə nağd kredit 10.49%-dən

FED-in üstünlük verdiyi inflyasiya göstəricisi olan Şəxsi İstehlak Xərcləri Qiymət İndeksi (PCE) cümə günü açıqlanacaq və investorlar inflyasiyada başlayan yavaşlamanın davam edib-etməyəcəyinə dair ipucları arayacaqlar.

Bununla belə, son PCE məlumatları gözləntiləri doğrultmadı. Son məlumatlar ABŞ-da aprel ayında inflyasiyanın gözlənilmədən sabit qaldığını göstərdi.

Şəxsi İstehlak Xərcləri Qiymət İndeksində geriləmə olmasa, bu, faiz dərəcələrinin tezliklə azaldılması ilə bağlı iddiaları zəiflədə bilər. Qeyd edək ki, FED-dən fərqli olaraq, bazarlar bu il iki faiz endirimi proqnozlaşdırmaqda davam edir.

İqtisadi təqvimə həmçinin "Conference Board" İstehlakçıların İnam İndeksi ilə bağlı iyun məlumatları, həmçinin, yeni və mövcud ev satışları ilə bağlı may ayı göstəriciləri də daxildir.

Cari həftə ərzində Amerikada dərc olunacaq ən önəmli göstərici isə Ümumdaxili Məhsulun Həcmi və ÜDM Qiymət İndeksinə dair may ayı nəticələridir.

EUR

Avrozonada Fransa, İtaliya və İspaniya cümə günü iyun ayı üçün ilkin inflyasiya məlumatlarını açıqlayacaqlar.

Məlumatlar Avrozona üzrə məlumatların tonunu təyin edəcək ki, bu da Avropa Mərkəzi Bankının bu il faiz dərəcələrini neçə dəfə azaldacağını ölçməyə çalışan investorlar üçün əsasdır.

ECB iyunun 6-da faiz dərəcələrini azaldıb, lakin, hələ də güclü daxili inflyasiya və maaşlar daha nə qədər azalmanın olacağı ilə bağlı sualları gündəmə gətirib.

İnvestorlar ikinci dəfə faiz dərəcəsinin azaldılması ehtimalını ilin sonuna qədər 64%-ə düşəcəyini proqnozlaşdırırlar. Baxmayaraq ki, iyun iclasından əvvəl bu ehtimallar təxminən 80%-dən yüksək qiymətləndirilirdi.

İyunun 30-da Fransa prezidenti Emmanuel Makronun Fransada seçkilərin ilk turunu elan etməsindən sonra yeni siyasi qeyri-müəyyənliklə mübarizə aparan investorların əhval-ruhiyyəsi avronun valyuta birjalarındakı qiymətlərinə yön verə bilər.

Ötən həftəyə 1.07$ səviyyəsində start verən EURUSD məzənnəsi 1.0761 həddini test etsə də, cümə günü Amerikada proqnozların üzərində açıqlanan sənaye və xidmət sektorlarında Biznes Aktivliyi İndeksi göstəricilərindən sonra kəskin geriləyən məzənnə, həftəlik şamını 1.0690 həddində bağladı.

"Ayılar" qiyməti 1.07$ həddinin altında saxlaya bilsələr, eniş tendensiyası davam edə bilər.

Böyük Britaniya məlumatları

Bazar iştirakçıları, İngiltərə Mərkəzi Bankının pul-kredit siyasətinə yön verən əsas göstəricilərdən olan ÜDM hesabatını cümə günü yaxından izləyəcəklər.

ÜDM məlumatlarının rüblük və illik müqayisədə müvafiq olara -0.2%-dən 0.2%-ə qədər və -0.3%-dən 0.6%-ə qədər artacağı proqnozlaşdırılır. Nəticələr proqnozlaşdırılan kimi artımla açıqlanarsa, bu amil fun-sterlinqin bahalaşmasına səbəb ola bilər.

Son vaxtlara qədər iqtisadçılar İngiltərədə iyun ayında faiz dərəcəsinin azaldılacağını ehtimal edirdilər. Lakin, davam edən inflyasiya təzyiqləri bu ehtimalların noyabr ayına qədər təxirə salınmasına səbəb oldu.

Bu səbəbdən də investorlar İngiltərə Mərkəzi Bankının sədri Endryu Beylinin çərşənbə axşamı nəzərdə tutulan çıxışında monetar siyasətin gələcəyinə dair ipucları arayacaqlar.

Ötən həftə ərzində 1.2740 həddinə kimi bahalaşan GBPUSD məzənnəsi burada müqavimətlə qarşılaşaraq kəskin ucuzlaşdı və həftəlik şamını 1.2640 səviyyəsində tamamladı.

"Ayılar" qiyməti 1.27$ səviyyəsinin altında saxlaya bilsələr, eniş tendensiyası davam edə bilər.

OİL/UK

Neft qiymətləri cümə günü qlobal neft tələbindəki artımın güclü ABŞ dolları və bəzi qlobal iqtisadiyyatlardan gələn mənfi xəbərlərin təsiri ilə zəifləyəcəyinə dair ehtimallar fonunda təxminən 1% ucuzlaşıb.

Əvvəlki həftə təxminən 4% dəyər qazanan xam neft qiymətləri iyun ayının üçüncü həftəsində təxminən 3% artdı.

Cümə günü dollar indeksi son yeddi həftənin ən yüksək səviyyəsinə yüksəldi, çünki Federal Ehtiyatlar Sisteminin faizləri aşağı salmağa səbirli yanaşması digər mərkəzi bankların yumşaq monetar siyasətə daha erkən keçid etmələri ilə ziddiyyət təşkil edir.

Aşağı faiz dərəcələri bu il zəif qlobal tələblə sürüklənən neft qiymətlərini dəstəkləyə bilər. ABŞ-ın faiz dərəcələrini aşağı salması dünyanın ən böyük iqtisadiyyatında borclanmanı ucuzlaşdıracaq və hasilat artdıqca neftə olan iştahı stimullaşdıracaq.

Bu həftə artan geosiyasi risk ehtimallarının artmasının neft qiymətlərini dəstəklənməyə davam edəcəyi də ehtimal edilir.

Ötən həftəyə 82.50$ həddindən başlayan "Brent" nefti, həftə ərzində 82.20$-a kimi ucuzlaşsa da, daha sonra bu həddən dəstək taparaq 86.20$-a kimi bahalaşdı. Lakin, tələbin azalacağına dair narahatlıqlar fonunda neft bir qədər ucuzlaşdı və həftəlik şamını 85.20$ səviyyəsində bağladı.

Cari həftə ərzində "Buğalar" qiyməti 85$-ın üzərində saxlaya bilsələr, artım tendensiyası davam edə bilər.

XAU/USD

Ötən həftəyə 2332$ səviyyəsindən başlayan və 2369$-a kimi bahalaşan qızıl, Amerikada proqnozların üzərində açıqlanan PMİ göstəriciləri fonunda 2321$-a kimi ucuzlaşdı. "Ayılar" qiyməti 2300$ həddinin altında saxlaya bilsələr, eniş tendensiyası daha da dərinləşə bilər.

Məlumatİnvest-AZ İnvestisiya Şirkətinin analitikləri tərəfindən hazırlanıb. / marja.az

Risk, yoxsa xilas yolu? Ford bütün ümidini batareya istehsalına bağlayır

Risk, yoxsa xilas yolu? Ford bütün ümidini batareya istehsalına bağlayır Onlayn ticarət yerli mağazaları sıradan çıxarır: Satıcılar çətin vəziyyətdə

Onlayn ticarət yerli mağazaları sıradan çıxarır: Satıcılar çətin vəziyyətdə Pensiya və müavinətləri istənilən bank vasitəsilə almaq mümkün olacaq

Pensiya və müavinətləri istənilən bank vasitəsilə almaq mümkün olacaq "Amerikadan al"dan "Amerikaya əlvida"ya qədər

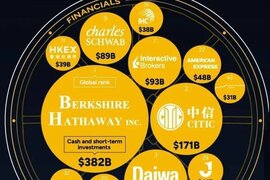

"Amerikadan al"dan "Amerikaya əlvida"ya qədər Dünyada ən çox nağd vəsait saxlayan şirkətlər – reytinq

Dünyada ən çox nağd vəsait saxlayan şirkətlər – reytinq Dünyanın ən zəngin idmançıları

Dünyanın ən zəngin idmançıları Kriptovalyuta nədir?

Kriptovalyuta nədir? Ev şəraitində pul qazanmağın yolları

Ev şəraitində pul qazanmağın yolları İban nədir?

İban nədir? Elon Musk kimdir?

Elon Musk kimdir?