Əhalinin banklara vaxtında qaytarmadığı kredit borcu artıb

2023-cü ilin ilk altı ayında qeyri-işlək portfelin həcmi 0.7% azalaraq 0.7 mlrd. təşkil etmişdir. Qeyri-işlək portfelin (QİK) cəmi portfeldə payı isə 0.4 faiz bəndi (f.b.) azalaraq 3.4% olmuşdur.

2023-cü ilin ilk altı ayında qeyri-işlək portfelin həcmi 0.7% azalaraq 0.7 mlrd. təşkil etmişdir. Qeyri-işlək portfelin (QİK) cəmi portfeldə payı isə 0.4 faiz bəndi (f.b.) azalaraq 3.4% olmuşdur.

Marja.az xəbər verir ki, bu, Mərkəzi Bankın 2023-cü ilin 1-ci yarısı üzrə Maliyyə sabitliyi hesabatında bildirilir.

Qeyd edilib ki, hazırda QİK əmsalı göstəricisi tarixi minimum səviyyəsindədir. QİK portfelinin azalması banklarda risklərin idarəedilməsi çərçivəsinin təkmilləşdirilməsi ilə yanaşı ödəmə qabiliyyətini itirmiş bankın sistemdən kənarlaşdırılması, həmçinin problemli kreditlərin balansdan silinməsi hesabına dəstəklənmişdir. Yarımil ərzində 43 mln. manat məbləğində silinmə baş vermişdir.

Sektor üzrə QİK portfelinin 65%-i (0.5 mlrd. manat) biznes, 29%-i (0.2 mlrd. manat) istehlak, 6%-i (0.04 mlrd. manat) isə ipoteka portfeli hesabına formalaşmışdır. Biznes portfeli üzrə QİK əmsalı 4.1% olduğu halda istehlak və ipoteka portfelləri üzrə bu göstərici müvafiq olaraq 3.4% və 1.2% təşkil edir. Bütövlükdə, QİK portfelinin 76%-i milli valyutada, 24%-i isə xarici valyutada verilmiş kreditlər təşkil edir.

QİK portfelinin gecikmə günləri üzrə strukturunun dinamikası 1 ildən çox gecikmiş kreditlərin portfeldə payının azaldığını göstərir. Belə ki, 2017-ci ildən etibarən bank sektorunun sağlamlaşdırılması fonunda 1 ildən artıq gecikmiş qeyriişlək kreditlərin portfeldə payı 12.4 f.b. azalaraq 14.2%-dən 1.8%-ə enmişdir (2022-ci ilin sonunda bu göstərici 2.6% olmuşdur).

Biznes portfeli üzrə qeyri-işlək kreditlər azalmışdır. Yarımil ərzində biznes portfeli üzrə QİK-in həcmi 6.3% azalaraq 475 mln. manat təşkil etmişdir. Dövr ərzində biznes kreditləri üzrə QİK əmsalı isə 0.6 f.b. azalaraq 4.1% olmuşdur. Məbləğ ifadəsində qeyri-işlək portfelin konsentrasiyası əsasən ticarət və sənaye sahələri üzrədir. Biznes portfeli üzrə cəmi QİK-in 51%-i məhz bu sahələrə verilmiş kreditlər üzrədir. Dövr ərzində biznes portfeli üzrə QİK-in azalması əsasən ödəmə qabiliyyətini itirmiş bankın sistemdən kənarlaşdırılması ilə bağlıdır.

İstehlak portfeli üzrə kredit riskləri diqqətdə saxlanılır. 2023-cü ilin 1-ci yarısında istehlak kreditləri üzrə qeyri-işlək portfelin həcmi 16.1% (30 mln. manat) artaraq 215 mln. manat olmuşdur. Hazırda istehlak portfelinin 3.4%-i QİK statusundadır ki, bu da ilin əvvəli ilə müqayisədə 0.2 f.b. çoxdur. İstehlak kreditləri üzrə Mərkəzi Bank tərəfindən həyata keçirilən prudensial siyasət əhalinin sağlam və məsuliyyətli borclanmasının təmini, o cümlədən sektorun potensial təhdidlərdən qorunmasına hədəflənmişdir.

İpoteka portfeli üzrə qeyri-işlək kreditlərin həcmində azalma müşahidə edilmişdir. İlin birinci yarısında ipoteka portfeli üzrə QİK-in həcmi 6.3% (3 mln. manat) azalaraq 40 mln. manat təşkil etmişdir. Nəticədə, qeyri-işlək kreditlərin portfeldə payı 0.2 f.b. azalaraq 1.2% olmuşdur. İpoteka portfelinin 57%-ni (1.9 mlrd. manat) təşkil edən AİKZF-in vəsaitləri hesabına verilmiş kreditlər üzrə isə QİK əmsalı cəmi 0.3% təşkil etmişdir.

Restrukturizasiya portfeli üzrə yeni prudensial çərçivənin tətbiqi restrukturizasiya portfeli üzrə risklərə azaldıcı təsir göstərmişdir. 2023-cü ilin I yarısında restukturizasiya olunmuş portfelin həcmi 2.3% (39 mln. manat) artaraq 1.7 mlrd. manat təşkil etmişdir. Kredit portfeli üzrə yüksək artım tempi nəticəsində restukturizasiya olunmuş kreditlərin cəmi portfeldə payı 0.5 f.b. azalaraq 8.1% olmuşdur. Ötən il restukturizasiya portfelində risklərin tənzimlənməsi üzrə yeni requlyativ çərçivə formalaşdırılmışdır. Kreditlərin təkrar restrukturizasiyasına daha sərt ehtiyatlanma tələbləri müəyyən edilmişdir (hər növbəti restrukturizasiyada aktivin daha riskli təsnifat kateqoriyasına aid edilməsi və daha yüksək ehtiyatların yaradılması tələbi).

Bank sektorunun kredit portfeli genişlənməkdə davam edir. 2023-ci ilin I yarısında bank sisteminin kredit portfeli 8.7% (1.7 mlrd. manat) artaraq 21.3 mlrd. manat olmuşdur. İqtisadi aktivliyin illik artım tempinin azalmasına baxmayaraq, kreditləşmənin illik dinamikası sabit qalmışdır

Kreditləşmənin bütün seqmentləri üzrə müsbət dinamika müşahidə edilir. İstehlak kreditləşməsi üzrə requlyativ çərçivənin sərtləşdirilməsi nəticəsində cari ildə istehlak portfelinin artım dinamikasında azalma meyilləri nəzərə çarpmışdır (tənzimləyici çərçivəyə dəyişikliklərdən öncə istehlak portfeli üzrə orta aylıq artım tempi 2.3%, qaydalara dəyişiklikdən sonra 1.6% olmuşdur). Biznes kreditləri üzrə artım tempi ilin II rübündə sürətlənmişdir. İpoteka portfelinin artım tempi sabit olaraq qalmışdır.

2023-cü ilin birinci yarısında biznes kreditləri 7.3% (795 mln. manat) artaraq 11.7 mlrd. manat təşkil etmişdir. Hesabat dövrü ərzində ipoteka portfeli 11.3% (336 mln. manat) artaraq 3.3 mlrd. manata çatmışdır. İpoteka krediti portfeli üzrə artımının 45%-i (150 mln. manat) dövlət vəsaiti hesabına verilən kreditlər, 55%-i (186 mln. manat) isə bankların daxili vəsaiti hesabına formalaşmışdır. Dövr ərzində istehlak kreditləri portfeli isə 9.9% (571 mln. manat) artaraq 6.3 mlrd. manat təşkil etmişdir.

Ölkənin birinci bankı və birinci universiteti arasında memorandum imzalandı

Ölkənin birinci bankı və birinci universiteti arasında memorandum imzalandı "Sirab" və "Badamlı"nın sahibi daha bir şirkət yaradıb

"Sirab" və "Badamlı"nın sahibi daha bir şirkət yaradıb Azərbaycanda mikro biznes kreditlərin payı artır

Azərbaycanda mikro biznes kreditlərin payı artır Mərkəzi Bankın strategiyası işləyir – Beynəlxalq agentliklər nəticələri tərifləyir, reytinq yaxşılaşır - MÜSAHİBƏ

Mərkəzi Bankın strategiyası işləyir – Beynəlxalq agentliklər nəticələri tərifləyir, reytinq yaxşılaşır - MÜSAHİBƏ Bu bankların əməliyyat gəlirləri 300 milyon manatdan çoxdur - SİYAHI

Bu bankların əməliyyat gəlirləri 300 milyon manatdan çoxdur - SİYAHI Unibankdan yeni qərar: nağd kreditlər 9%-dən, maksimal məbləğ 70 000 manat

Unibankdan yeni qərar: nağd kreditlər 9%-dən, maksimal məbləğ 70 000 manat Azərbaycanda Sahibkarlıq Məcəlləsinin qəbul edilməsi təklif olunur

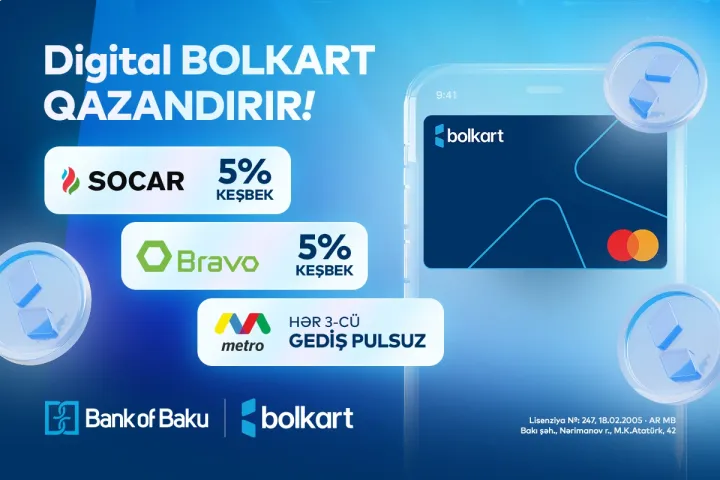

Azərbaycanda Sahibkarlıq Məcəlləsinin qəbul edilməsi təklif olunur Bank of Baku-nun Mastercard Digital Bolkart kartı qazandırır - 5% KEŞBEK və PULSUZ GEDİŞLƏR

Bank of Baku-nun Mastercard Digital Bolkart kartı qazandırır - 5% KEŞBEK və PULSUZ GEDİŞLƏR Rusiyadan Ermənistana Azərbaycandan keçməklə taxıl göndərilib

Rusiyadan Ermənistana Azərbaycandan keçməklə taxıl göndərilib Qadın sahibkarlar üçün Yelo Bank-dan parlaq imkan

Qadın sahibkarlar üçün Yelo Bank-dan parlaq imkan Mcdonalds françayzinqi neçiyədir?

Mcdonalds françayzinqi neçiyədir? Bitcoin necə işləyir?

Bitcoin necə işləyir? Bitcoin nədir?

Bitcoin nədir? ChatGPT nədir və ChatGPT necə istifadə edilir?

ChatGPT nədir və ChatGPT necə istifadə edilir? Dünyada ən çox oxunan 5 kitab

Dünyada ən çox oxunan 5 kitab