Kreditlərin skorinq modelləri vasitəsi ilə onlayn qaydada verilməsi

Bildiyiniz kimi ölkəmizdə son 5 ildə internet (online) bankçılıq sürətlə inkişaf edir. Artıq evimizdə oturub, müraciət etdikdən 1 saat sonra banka getmədən kredit ala bilirik. Buna səbəb texnologiyanın inkişafi, qanunvericiliyin dəyişməsi və qərar vermə prosesinin avtomatlaşdırılmasıdır. Kreditlərin scorinq vasitəsi ilə verilməsi maşın öyrənmə alqoritmləri əsasinda avtomatlaşdırılıb və mütəmadi olaraq yenilənməkdədir. Məşhur scoring sistemləri FİCO, VantageScore və sair nümunə gətirmək olar. Azərbaycanda scorinq xidmətini Azərbaycan Kredit Bürosu təklif edir.

Bildiyiniz kimi ölkəmizdə son 5 ildə internet (online) bankçılıq sürətlə inkişaf edir. Artıq evimizdə oturub, müraciət etdikdən 1 saat sonra banka getmədən kredit ala bilirik. Buna səbəb texnologiyanın inkişafi, qanunvericiliyin dəyişməsi və qərar vermə prosesinin avtomatlaşdırılmasıdır. Kreditlərin scorinq vasitəsi ilə verilməsi maşın öyrənmə alqoritmləri əsasinda avtomatlaşdırılıb və mütəmadi olaraq yenilənməkdədir. Məşhur scoring sistemləri FİCO, VantageScore və sair nümunə gətirmək olar. Azərbaycanda scorinq xidmətini Azərbaycan Kredit Bürosu təklif edir.

Kreditlərin skorinqi risklərin qiymətləndirilməsi üçün qərar modellərinin toplusudur. Kreditlərin skorinqinin əsas məqsədi "yaxşı" və "pis" ödəyiciləri ayird etməklə fərdi qiymətləndirmənin aparılmasıdır. Qiymətləndirilən hər bir meyarın xüsusi çəkisi ona xal verir və yekun nəticə kreditin ayrılması qərarı üçün əsas olur. Adətən qərarın verilməsi tarixi data əsasında defolt ehtimallarına əsasən müəyyənləşdirilir. Defolt ehtımali özlüyündə müxtəlif dəyişənlər əsasında (bu rəqəmsal və ya kateqoriya tipli ola bilər) fərqli metodlarla analiz olunur, yekun qərara gücülü təsiri olan dəyişənlərin formalaşdırdığı model məqbul hesab olunur. Defolt nəticəni izah edən dəyişənlərin ancaq statistik göstəricisi modelin qurulması üçün əsas deyil, modelin formalaşması üçün biznes məntiqinin olması mütləqdir.

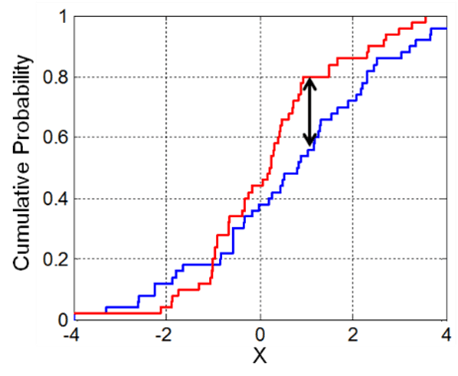

Modellər əsasən iki formada olur mühakimə və statistika əsasinda. Mühakimə əsasən olan modellərdə əsasən AKB (Borc yüklülüyü, ödəmə davranışı, tarixçənin müddəti, nəticəsiz kredit sorğulari və sair), maliyyə məlumatları (ödəmə qabiliyyəti, maliyyə əmsalları və sair), sosial göstəriciləri (yaşı, cinsi, ailə vəziyyəti, adına əmlakın olması və sair) əsasında qərar verilir, statistik modellər isə modeli izah edən müxtəlif dəyişənlərdən ibarət ola bilər və statistik dataya (statistik "scorecard" ) istinad edir. Scorecardin hazirlanması üçün son 60 il ərzində müxtəlif analizlərdən istifadə olunub (düzxətli və logistik reqressiya, Bayesian təhlilləri və sair). Logistik reqressiya şəxsin sonda defolt olub olmama ehtimalını müəyyənləşdirmək üçün ən çox istifadə olunan analizdir. Logistik reqressiya statistik iri həcmli data tələb etdiyi üçün data az olduğu hallarda Bayesian təhlilindən istifadə olunur. Sonda modellərin effektivliyi isə GINI əmsalı (eyni score sistemində pis və yaxşı müştəri arasındakı fərqi izah edir, Lorenz əyrisi üzərində göstərilir) və Kolmogorov-Sminorv (KS) testi (KS scoru yekundə pis və yaxşı müştəri arasındakı paylanmanı (qrafik əyriləri) müəyyən edir, pis müştərilərin aldığı skor məbləğ intervali üzrə yekun qiymətləndirilmə aparılır) ilə müəyyənləşdirilir.

Bütün modellərdə istifadə olunan risk qupları biznes, maliyyə və digər məlumatları özündə saxlamaqla, kəmiyyət və keyfiyyət göstəricilərindən ibarət olur. Məsələn, müştərinin yaşı, ailə vəziyyəti, təhsili, iş yeri, gəlir məbləği, biznesin fəaliyyət sahəsi, biznes mülkiyyəti və sair məlumatlar. Yüksək score alan, biznes məntiqi və ssenariyə uyğun olan dəyişən nəticədə əhəmiyyətli təsiri olan risk faktoru hesab olunur. Modelləşmə üçün R2, Python proqramlaşdırma dillərindən aktiv istifadə olunur. Həmin proqram təminatlarını öyrənmək ayrıca bir mövzudur. Odur ki, ümumiyyətlə modelin necə qurulmasına ümumi başlıqlar altında nəzər yetirək:

Kredit riskinin modelləşdirilməsi

Datasetin təyin edilməsi – bunun üçün yaxşı olar ki, heç olmasa 24 aylıq tarixçə olan kredit portfeli və ya imtina olunmuş müştərilərin dataları əldə edilsin

Datanin hazirlanması, analizi və təmizlənməsi

Məlumat çatışmazlığı və

Kənarlaşmalar müxtəlif üsullarla aradan qaldırılır

Datanin transformasiyası

davamlı dəyişənlər intervallar üzrə bölünür

kateqoriya tipli dəyişənlər isə fakt çəkilərinə görə hesablanir, -1-dən müsbət 1-ə dək dəyişir

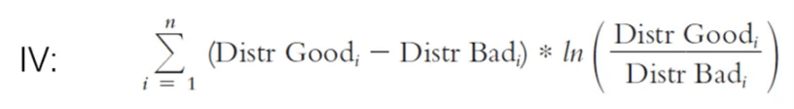

Dəyişənlər üzrə informasiyanin dəyəri hesablanir

dəyəri 0.02-dən az olan dəyər modeldə faydalı deyil

dəyəri 0.05-dən çox olan isə güclü proqnozlaşdırıcı təsirə malikdir

Hesablanma formulu:

5. Məqbul dəyişənlərlə reqressiya analizi aparılır, nəticəyə əsasən:

5. Məqbul dəyişənlərlə reqressiya analizi aparılır, nəticəyə əsasən:

Təqdim edilən hər bir dəyişənlərin yekun nəticəyə təsiri ölçülür (statistik bağlılıq göstərici p-value)

05-dən kiçik olan p dəyəri nəticə ilə statistik əlaqənin olmaması deməkdir, həmin dəyişənlər uzaqlaşdırılır

R2 model tərəfindən izah olunan dəyişənlərin ümumi dəyişənlə nisbətidir. Yəni dəyişinlərin hansi hissəsi modeli təsvir edir. Rəqəmin 1-ə yaxin olması müsbət hal kimi nəzərə alına bilər. Korrelasiya nə qədər çox olsa bu nıticə daha yaxşı olacaqdır.

Sigmoid funksiyasi (y)-nəticəsinin 1-ə yaxın olması modelin uğurlu olmasını göstərir. Reqressiya formulasi y=w1x+w0 kimi nəzərə alına bilər.

6.Modelin scorecard-a uyğunlaşdırılması

Score sisteminə keçid edilir: Score_i= (βi × WoE_i + α/n) × Factor + Offset/n

Scorecardda risk iştahina uyğun olaraq keçid və minimal skor tələbi müəyyənləşdirilir

7.Modelin işləkliyinin yoxlanması

Bunun üçün AUC (Area Under The Curve) ROC (Receiver Operating Characteristics) əyrisindən istifadə olunur

ROC əyrisi altindaki sahənin ölçüsü ilə hesablanir, rəqəmin 1-ə yaxın olması modelin təxmin etmə ehtimalının 100%-ə yaxın olması kimi nəzərə alınır

8. Modelin performansının yoxlanması

Daha çox GİNİ əmsalından istifadə olunur.

Kolmogorov-Sminorv (KS) testi

Sizin kredit skorunuz əsasən hansi meyarlardan asılıdır ?

Sizin kredit skorunuz əsasən hansi meyarlardan asılıdır ?

Borc yüklülüyünün az olması və ya ötən dövrə nisbətdə borclanmanın az olması və ya olmaması

Əsasən son 12 ay ərzində ödəmə davranışı, gecikmə günlərinin cəmi, birdəfə gecikmə günləri

Neçə ildir tarixçənizin olması və hansı növ kredit məhsullarından istifadə etməniz

Kredit karti ilə davranış qaydası

Banklarda olan nəticəsiz kredit sorğuları

İşlədiyiniz müəssisə və gəlir məbləğiniz

Biznesinizin fəaliyyət müddəti və fəaliyyət sahəsi

Hesab dövriyyəsi və qalığı, alicilardan asılılıq

Maliyyə məlumatları və əmsalları

Adınıza əmlak, təhsiliniz, ödənilməmiş cərimləriniz

Yaşınız, ailə vəziyyətiniz və sair

Modelləşmə haqqinda praktik hal və geniş detallı məlumatlar növbəti məqalədə paylaşılacaqdır, ümid edirəm, ilkin fikir formalaşdırmaq üçün faydalı məqalı oldu.

Müəllif: Ramal Əhmədov / banker.az

Birbank Biznes-dən sahibkarlar üçün yeni tariflər

Birbank Biznes-dən sahibkarlar üçün yeni tariflər Taleh Kazımov: "Sahəvi banklara ehtiyac yoxdur"

Taleh Kazımov: "Sahəvi banklara ehtiyac yoxdur" Hazırda m10-da bütün əməliyyatlar tam bərpa olunub

Hazırda m10-da bütün əməliyyatlar tam bərpa olunub AMB bütün əmanətlərin manatla yerləşdirilməsində maraq deyil

AMB bütün əmanətlərin manatla yerləşdirilməsində maraq deyil Azərbaycanın tütün şirkəti ləğv oluna bilər

Azərbaycanın tütün şirkəti ləğv oluna bilər Şamaxıdakı dövlət qurumu nizamnamə kapitalını 2,4 milyon manat azaldır

Şamaxıdakı dövlət qurumu nizamnamə kapitalını 2,4 milyon manat azaldır Kriptobirjada "dalğalanma" davam edir - "Bitcoin" 76 min dollara kimi ucuzlaşıb

Kriptobirjada "dalğalanma" davam edir - "Bitcoin" 76 min dollara kimi ucuzlaşıb Azərbaycanda şirkət ləğv edilir, 150 minlik səhmi dövriyyədən çıxarılır

Azərbaycanda şirkət ləğv edilir, 150 minlik səhmi dövriyyədən çıxarılır Mərkəzi Bank lombard fəaliyyətini tənzimləməyə hazırlaşır

Mərkəzi Bank lombard fəaliyyətini tənzimləməyə hazırlaşır Bill Qeyts kimdir?

Bill Qeyts kimdir? SMM nədir?

SMM nədir? Ev şəraitində pul qazanmağın yolları

Ev şəraitində pul qazanmağın yolları 2023-ci ilin TOP-5 onlayn biznes ideyası

2023-ci ilin TOP-5 onlayn biznes ideyası Green Card nədir və onu necə əldə etmək olar?

Green Card nədir və onu necə əldə etmək olar?